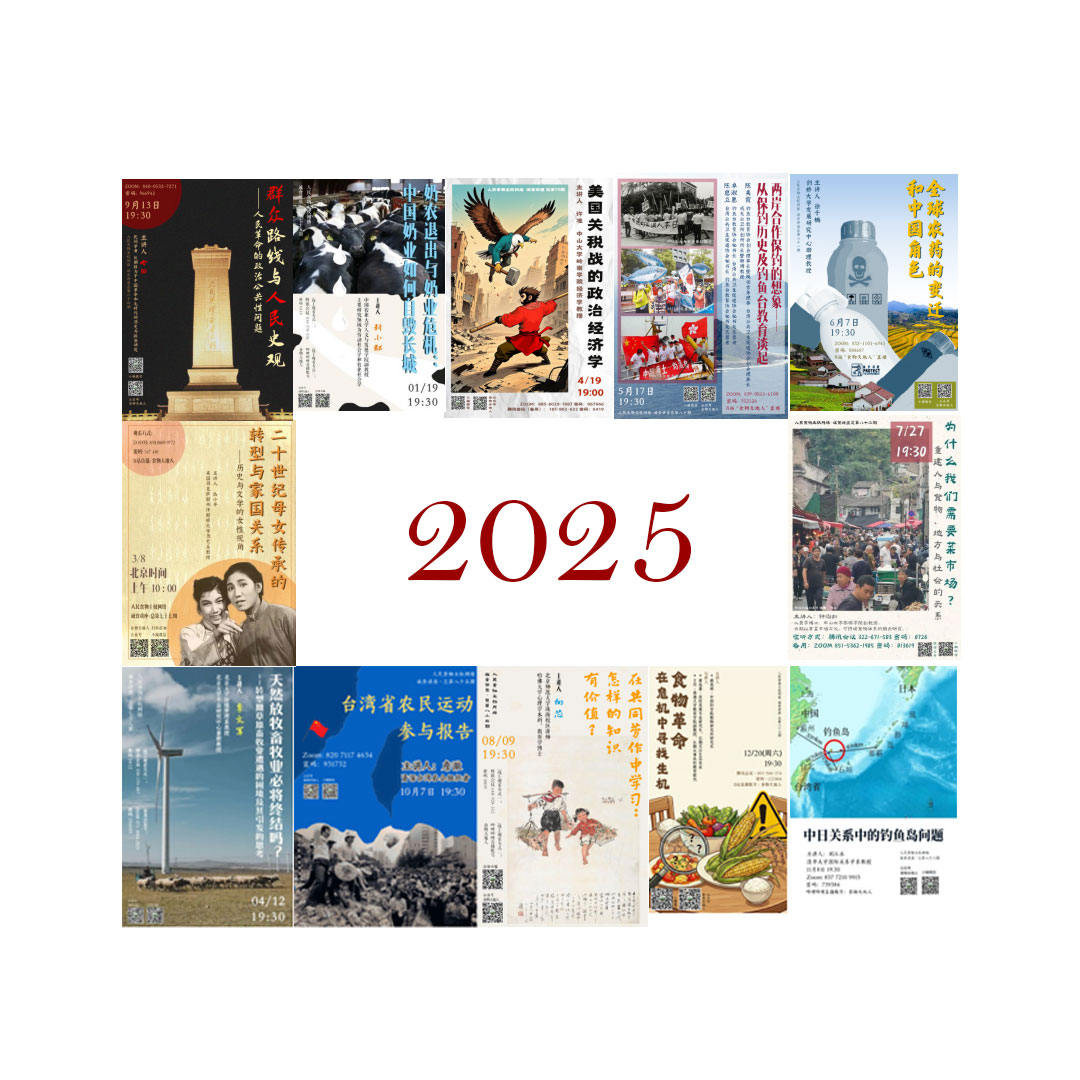

资本败北,合作共赢——蒲韩社区信贷经验

面对日益商业化的农村社会,农民也滋生出了对贷款的需求;一般农民贷款是应付农业生产和家庭应急,所以通常都是小额贷款。传统的商业贷款模式对于农民却不甚友好,一来高额利息让不少农民望而却步,二来商业金融机构不信任小农户。

山西蒲韩社区的合作社信贷模式有效地解决了这个难题,在农协内部采取资金互助的方式贷款融资,以农民利益为导向,不仅利息比商贷低,贷款获取的利润也不外流。60%返还给入股的农协会员,30%提取为公益金,为社区农民服务,只留10%作为对业务人员团队的奖励。截至2014年末,累计贷款3000多笔,贷款余额3280万元,总共只发生了3笔不良贷款。蒲韩的经验给我们展现了另一种金融组织理念:以社区互助为本,而不是以资本逐利为本。由此发展出的合作信贷模式不仅可行,而且对农村发展和农民生活来说,都有着巨大的优势和帮助。

蒲韩农协作为一个合作组织在其发展过程中,经历过不少波折。尤其在资金合作方面,由于当时相关政策不明确,他们的探索是有一定风险的。2002年对20户每户预收2000元,年底分红的办法获得成功后,2003年,他们按需要农资采购服务的户每亩地入股50元,筹集了11万元用于采购农资的流动资金。这被当地信用社告到市里,称之为“非法集资”。经过多方解释,市领导保了他们。但由于拿不准农民入股的方式是否符合政策,只得把入股资金改成预收农资款的形式。

尽管在发展过程中有过不少坎坷,农协还是发展壮大起来。至今,蒲韩农协已经覆盖43个村,拥有3865户会员,占该地区全部6620农户的60%左右。会员拥有的耕地共3 万多亩,其中9000亩实行了有机化改造,用有机肥和有机药物代替无机化肥和农药。其中有3000亩经过3年改造已经达标,其余 6000亩正处在改造过程中。2014年,农协的经营收人1674万元,扣除经营支出1262万元和管理费222万元,盈利190万元。农协的经济收入主要来自农资经营、农产品销售和信用服务。农协在农资采购、农产品合作销售、技术推广等方面给3865户会员农户带来了实惠。此外,农协也丰富了农村文化活动,促进了农业技术传播,并改善了当地生活环境。

从信贷合作到小贷公司

2005年,北京一家非营利组织了解了蒲州农协的情况后,提出希望与农协开展小额信贷合作。他们表示做小额贷款的目的,是为农民服务,是公益性的。于是两家一拍即合,农协方面由郑冰带领,组织了12位农协妇女积极分子作为义务信贷员,某机构出资,并对信贷员做了一些必要的培训,从2006年开始了小额信贷业务合作。从2006年初创到2008年的三年间,农协信贷员们逐渐摸索总结出了一套小额贷款的经验,建立了一套工作规则。业务范围从3个村扩大到蒲韩社区(即农协)覆盖的35个村。更令人惊奇的是,资金高效周转,没有出现一例坏账,还款率达到了 100%。这一业绩成了在农村开展小额信贷业务的成功范例,令许多外部观察者叹服,也使出资方非常欣喜。

2009年,出资方提议正式注册成立小额贷款公司,把投入资金规模扩大到3000万元,董事长、总经理和财务负责人均由出资方派出,郑冰担任副总经理;具体业务仍然由郑冰带领的农协12 位信贷员承担。出资方同时要求将贷款利息从原来的月息1.5% 上调至1.75%(即年息从18%提高到21%),并口头承诺将来把利润的25%一30%返还给农协(事实上未返还)。

对于提高贷款利息,农协方面一开始坚决反对。她们认为,本来18%的年息已经不低,再提高利息会加重农民负担,有点像高利贷了。而且出资方已经获得高额的利息回报,没有充足的理由再提高利息。为此,发生了合作以来第一次激烈的争执。双方争论了一天,没有取得一致意见。随后,出资方分头找了农协的12位信贷员,一个人一个人地说服动员,解释说小贷利率应该符合市场利率的水平,这有利于信贷业务长期发展,也会给当地带来好处。同时,出资方又主动把12名义务信贷员改为公司雇员,按每人每月1200元发工资,和每人分别签3年的劳务合同,最终使该提议取得了多数人同意。

但是这些改变,实际上也把出资方和农协两家联合从事小贷业务(尽管农协一方是无偿工作)的合作关系,变成了事实上出资方对农民信贷员的雇佣关系。农协一方当时并没有清楚地意识到这一点,而是抱着继续合作的愿望,召集农协成员开了3天会,动员大家全力配合小贷公司的工作。她们仍然把信贷业务看做双方合作的事业,把这12位信贷员看作是农协的信贷部。

上了资本主义的当

小贷公司正式成立后,出资方派出的管理人出于赢利的考虑,用发奖金的办法刺激信贷员扩大业务范围,信贷业务迅速扩展到蒲韩农协范围以外的另外两个乡镇,覆盖面超过了150个村子,3年累计放款1.3亿元。而农协方面担心迅速扩张会带来不可控的风险并背离农协为当地农民服务的初衷,主张稳定业务范围,防范风险。她们认为,过去之所以能保证贷款无坏账,关键在于细致的工作,而且处处替用款的农民着想,细心周到帮他们策划,赢得了农民的信任。过细的工作、乡亲间的充分沟通、加上以心换心,换来了100%无坏账的业绩。而如果单纯带着赚钱的目的去放贷,风险会越来越大。但这些意见未被小贷公司接受。事实上一年后,的确出现了部分农户贷款逾期不还的情况。

在业务范围急剧扩张的过程中,信贷员们普遍开始抱怨工作量大,过于劳累。这当然和业务量增加有关,同时可能也反映了信贷员们的某些心态变化。在此之前,她们把小贷业务当做一项为当地农民服务的使命,虽然每月只从农协得到几百元补助,没有从出资方领过工资,但热情很高,辛勤工作,并无怨言。然而一旦变为与小贷公司事实上的雇佣关系后,她们自然也会以雇员的身份考虑自己的辛勤劳动是否得到了合理报酬。对此,出资方的反应,是把信贷员的月工资从1200元提高到1500元,后来又提高到1800元。但这也使得农民信贷员与其他农协工作者之间的收入差距急剧扩大。这对农协内部的平衡产生了冲击,而且农协方面感觉这与原来为农民服务的初衷发生了背离。

除了上述理念的差异以及前述关于利率高低的争论,当地农民和农协也对小贷公司出资方的其他一些做法也产生了不满。一个重要原因是出资方虽然获得了可观的利润,但并没有兑现当初承诺的对当地农民进行利润返还。此外一些对农户不合理收费的做法,甚至对提前还款的借款农户罚“违约金”等,也严重挫伤农户的积极性,改变了很多农民对小贷公司的看法。他们认为小贷公司只是来赚农民的钱,而不再相信其经营目的是为了帮助农民的说法。这使小贷公司与农民之间的信任关系发生了危机。

回到农民信用合作

2009年5月,双方合同到期后,蒲韩农协的信贷员们纷纷退出小贷公司。从2012年9月开始,在一个慈善机构借贷资金的支持下,开始了农协内部的资金互助。

把贷款利率降回到原来的月息1.5%(年息18%)。2014年又大幅度降低利率,对低收人的小额贷款户实行阶梯式优惠利率:对2万至3万元的贷款,利率继续执行原来的月息1分5厘(年息18%),1万至2万元贷款的利率下调到月息1分3厘(年息15.6%),5000元到1万元贷款的利率下调到月息8厘(年息9.6%),2000元到5000元贷款的利率下调到月息5厘(年息6%),对2000元以下的贷款免息,由农协贴息。农协的信贷政策反映出了其为农户服务、不追求高回报的宗旨。

农协还制定了向会员返还信用合作利润的计划,准备三年后(从2012年成立起)将利润的60%返还给入股的农协会员,30%提取为公益金,为社区农民服务,只留10%作为对业务人员团队的奖励。经过两年多的运行,目前呈稳健发展的势头,并继续保持了资金良性运转、基本无坏账的记录。截至2014年末,累计贷款3000多笔,贷款余额3280万元,总共只发生了3笔不良贷款。其中两笔虽然逾期,但一笔已经偿还,另一笔正在分期偿还中。真正的坏账只有一笔,3万元,是因为贷款户夫妇两人不幸死于车祸。

农协信用合作的经营业绩,再次证明了他们原来创造的农民信贷合作模式是有强大生命力的。而小贷公司在与农协分手后,则出现了严重的呆坏账危机。

文章来源:王小鲁、姜斯栋:《农村合作金融模式探索——山西永济市蒲韩农协合作金融调查》,《银行家》2015年第7期。文章内容略有删减。